Bankowość mobilna – jaka wartość dodana w stosunku do pozostałych kanałów bankowości elektronicznej?

Banki w Polsce i na świecieOstatnie badanie konsumentów Instytutu „Homo Homini” wskazuje, że obecnie tylko 3,5% badanych klientów banków korzysta w bankowości mobilnej. Stanowi to więc grupę około 850 tys. konsumentów. Warto podkreślić, że 100% są to użytkownicy bankowości elektronicznej. Za pomocą bankowości mobilnej przeważnie wykonywane są najprostsze, ale najbardziej popularne operacje bankowe - sprawdzanie salda, przelewy, sprawdzanie historii operacji czy doładowania telefonów pre-paid.

Na chwilę obecną może się wydawać, że 3,5% klientów korzystających z bankowości mobilnej to bardzo mało, szczególnie odnosząc to do tego, jak ten temat jest ostatnio bardzo popularny w mediach. Z drugiej jednak strony badanie „Homo Homini” pokazuje, że ta wąska grupa użytkowników m-bankingu to bardzo atrakcyjna z punktu widzenia banku grupa, gdyż są to ludzie:

- młodzi – 59% ma mniej niż 35 lat, 95% mniej niż 45 lat,

- wykształceni - 75% ma wyższe wykształcenie,

- dobrze zarabiający – 47% zarabia miesięcznie powyżej 4 tys. zł netto, a 16% powyżej 5 tys. zł netto,

- mieszkający w dużych miastach (>250 tys. mieszkańców) i metropoliach (>500 tys. mieszkańców) – 63%,

- będący „trendsetterami” – tak nazwałoby się 50% klientów korzystających z bankowości mobilnej.

Oznacza to więc, że taka osoba jest bardzo cenna dla banku, z jednej strony z uwagi na potencjał do kupna produktów banku, a z drugiej na posiadanie szerokiego grona znajomych („trendsetter”) i możliwości polecania i rekomendowania przez taką osobą usług banku innym konsumentom.

Małą obecnie liczbę użytkowników bankowości mobilnej można wytłumaczyć na kilka sposobów: początkowa faza rozwoju „nowych” rozwiązań m-bankingu (jak aplikacje i „lekkie” witryny internetowe), brak wystarczającej edukacji wśród klientów, koszty dostępu do Internetu mobilnego, dostępność zaawansowanych telefonów komórkowych (smartfonów), itd. W poniższym wpisie chciałbym się jednak odnieść do innej kwestii: korzyści (wartość dodana) jakie niesie za sobą bankowość mobilna w stosunku do innych elektronicznych kanałów dostępu banku. Okazuje się, przywołując ponownie badanie „Homo Homini”, że dla połowy korzystających z m-bankingu inne kanały dostępu do banku okazują się być wystarczające. Oznacza to więc, że bankowość mobilna nie niesie dla tych klientów żadnej wartości dodanej – jest po prostu kolejnym, równoważnym kanałem dostępu. W mojej opinii, aby bankowość mobilna odniosła sukces, musi być ona czymś więcej niż tylko „bankowością internetową przeniesioną do urządzeń mobilnych”.

Dla większości badanych przez „Homo Homini” (67%) podstawową zaletą bankowości mobilnej jest jej dostępność z dowolnego miejsca. Badani cenią sobie, że mogą przeprowadzać operacje bankowe praktycznie wszędzie i nie są ograniczeni do miejsc, w których stoi komputer. Jednak m-banking nadal powiela funkcjonalności bankowości internetowej. Z punktu widzenia tego wpisu chciałbym jednak zwrócić uwagę na takie elementy bankowości mobilnej, które dadzą jej wartość dodaną, która będzie wynikać wprost z jej funkcjonalności niedostępnych w innych kanał elektronicznych, gdyż tylko taka „przewaga konkurencyjna” pozwoli osiągnąć bankowości mobilnej sukces. Takie funkcjonalności już istnieją i są rozwijane.

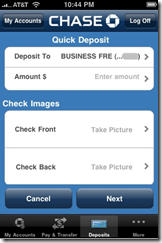

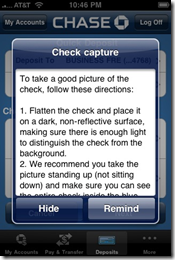

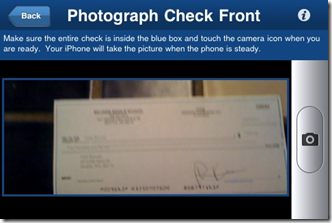

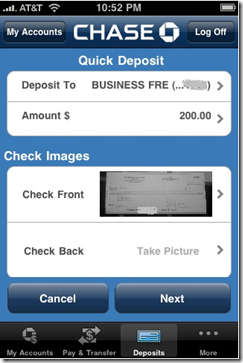

Pierwszym przytoczonym przykładem ciekawej funkcjonalności bankowości mobilnej jest zdalne deponowanie papierowych czeków. Przykład oczywiście dotyczy USA i z naszego punktu widzenia jest bezużyteczny, ale pokazuje możliwości m-bankingu. QuickDeposit to jedna z funkcji bankowej aplikacji mobilnej Chase. Umożliwia ona dodanie kwoty z posiadanego czeku do wybranego rachunku użytkownika bez wizyty w banku. Użytkownik fotografuje obydwie strony czeku, program przetwarza obraz i identyfikuje kluczowe dane, a następnie użytkownik weryfikuje zgodność danych z czeku z wynikiem w aplikacji. Ostatecznie kwota dodawana jest do rachunku użytkownika.

Chase QuickDeposit: wybór rachunku i deklaracja kwoty, wskazówki do poprawnego wykonania zdjęć

Chase QuickDeposit: fotografowanie czeku, wynik przechwytywania obrazu

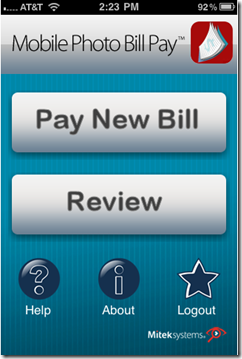

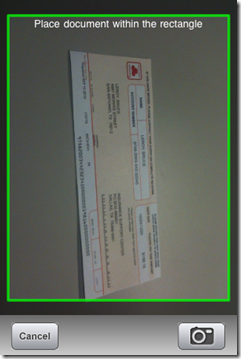

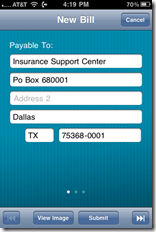

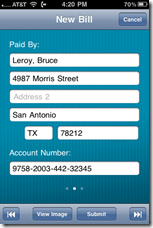

Kolejną bardzo ciekawą funkcjonalnością, podobną do zdalnego deponowania czeków, jest mobilne płacenie rachunków. Rozwiązanie, w postaci aplikacji mobilnej, przedstawiła firma Mitek. Mobile Photo Bill Pay przesyła na serwer zdjęcie rachunku, gdzie następnie oprogramowanie OCR rozpoznaje tekst, a rezultat przesyłany jest z powrotem do aplikacji. Rozpoznane dane automatycznie wypełniają formularz w aplikacji, a użytkownik weryfikuje ich poprawność i dokonuje płatności.

Mitek Mobile Photo Bill Pay

Mitek Mobile Photo Bill Pay – wypełnione formularze w aplikacji – weryfikacja danych przez użytkownika

Następnym rozwiązaniem wykorzystującym możliwości urządzeń mobilnych jest nowy system BankOns, który daje dostęp do specjalnych ofert promocyjnych (à la GroupOn). BankOns, to zarejestrowaniu się i wprowadzeniu danych dotyczących karty płatniczej, analizuje historię wydatków tworząc w ten sposób zwyczaje zakupowe właściciela. Posiadając taki profil, system, za pomocą aplikacji zainstalowanej na telefonie, informuje użytkownika o wszystkich ofertach specjalnych znajdujących się w okolicy - sprofilowanych pod kątem jego zwyczajów zakupowych i w oparciu o możliwości geolokalizacyjne telefonu. System informuje ponadto o wszystkich promocjach pojawiających się w portalu społecznościowych Foursquare. Oferty można także wyszukiwać wpisując kod pocztowy i bez dostęp do danych z karty płatniczej.

Aplikacja BankOns

Ostatnim przykładem funkcjonalności bankowości mobilnej przytoczonym przeze mnie jest nowa aplikacja wspomnianego wcześniej Chase Bank. Jot to aplikacja przeznaczona dla małych przedsiębiorców, która umożliwia śledzenie i kategoryzowanie w czasie rzeczywistym wydatków z firmowej karty płatniczej Ink. Przedsiębiorca wykonuje transakcję, następnie w aplikacji od razu pojawia się o niej alert (powiadomienie). Następnie użytkownik może dokonać kategoryzacji danej transakcji (predefiniowane kategorie lub autorskie). Jedna transakcja może być ponadto przypisana do więcej niż jednej kategorii (klucz podziałowy także do zdefiniowania). Analogiczne funkcjonalności posiadają także pracownicy, przy czym właściciel firmy może np. zarządzać limitami ich kart w czasie rzeczywistym. Takie narzędzie bardzo ułatwia zarządzanie firmowymi finansami pod kątem przyszłego raportowania i analiz.

Aplikacja Jot – śledzenie wydatków pracowników, lista wydatków pracownika, najnowsza lista wydatków

Przytoczone przeze mnie przykłady to kilka wybranych, ciekawych funkcjonalności bankowości mobilnej (o kolejnych będę wspomniał w następnych wpisach). Na razie należy na nie patrzeć raczej jako “ciekawostka przyrodnicza” aniżeli rewolucyjne zmiany, które zaraz będą implementowane na szeroką skalę. Pokazują one jednak, że m-banking posiada bardzo duży potencjał zastosowań i możliwości oraz będzie wnosić wartość dodaną dla klientów banków. Mobilna rewolucja zatem postępuje :-).

18.07.2011 17:05 | PL

Interesujący artykuł. Faktycznie aplikacja typu Mobile Photo Bill Pay stworzyła by w moim telefonie sporą wartość dodaną. :-) (Od strony technicznej pewnie spore wyzwanie) Z kolei BankOns a w szczególności - "śledzenie i kategoryzowanie w czasie rzeczywistym wydatków", to jest chyba coś co przegapiło większość "banków internetowych"?. Moduł zarządzania budżetem z łatwością stworzył by im sporą wartość dodaną. (Zważywszy ile powstało tego typu aplikacji online) Osobiście sam uważam się "early adopter". Jednak bardzo surowo oceniam aplikacje mobile. Ponad 90% uruchamiam tylko raz. Inne jak np Trekbuddy w javie reklamuje wszystkim gdyż jest unikatowa i jest dobrym substytutem urządzenia Garmin. Wartość dodana - kilkaset złotych. (Przepraszam za krypto reklamę) Faktycznie wartość dodana jest gwarantem sukcesu aplikacji mobilnych. Jest to poważne i ciekawe wyzwanie, które wymaga odkrycia lub stworzenia ;-) potrzeby którą można zaspokoić dobrze "skrojoną" aplikacją mobilną. PS. Dla mnie największą wartość dodaną w bankowości (powiedzmy, że mobilnej) tworzy powiadamianie "online" tzn SMS-em o każdej operacji na koncie. Wiedza kiedy, gdzie i w jakim celu żona użyła karty jest bezcenna ;-) (Często SMS-a dostaję wcześniej niż pani na kasie w supermarkecie potwierdzenie).

19.07.2011 09:05 | m.sadrak

Myślę, że nim w Polsce bankowość mobilna zacznie wybiegać do przodu dobrze byłoby rozwiązać kwestię przelewów jednorazowych. Większość banków zasłania się bezpieczeństwem, a to chyba trochę wygląda jak wymówka. Co do płacenia wszelkiego rodzaju rachunków za pomocą urządzeń mobilnych. Zamiast korzystać z oprogr. OCR, jak w podanym przykładzie, fajnie byłoby korzystać z fotokodów.

19.07.2011 14:27 | PL

@m.sadrak "Myślę, że nim w Polsce bankowość mobilna zacznie wybiegać do przodu dobrze byłoby rozwiązać kwestię przelewów jednorazowych." Możesz rozwinąć myśl? Wydawało mi się, że w Polsce system przelewów (elixir i sorbnet) działają całkiem dobrze, szczególnie w porównaniu z innymi krajami nawet zachodnimi (w tym nawet USA). Jedynie na co można narzekać to przelewy zagraniczne, ale tu standard jest bardzo zbliżony wszędzie na świecie. Popularność WesternUnion i podobnych nie wzięła się z powietrza. A co do foto-kodów, to są one w gestii tylko i wyłącznie drukującego fakturę. Nie pomaga brak jakiegoś popularnego formatu/systemu.

20.07.2011 09:14 | Tomasz Hassa

@PL:- "śledzenie i kategoryzowanie w czasie rzeczywistym wydatków", to jest chyba coś co przegapiło większość "banków internetowych"? >>>>> coraz więcej banków oferuje narzędzia typu Personal Finance Management (PFM) w ramach swojej bankowości internetowej. Oczywiście ciężko w ramach niej „w czasie rzeczywistym” kategoryzować wydatki, bo wymagałoby to latania non-stop z komputerem, no i trzeba też brać poprawki na księgowania ;-). Dodam tylko, że większość narzędzi PFM, która jest na rynku, została stworzona przez instytucje niebankowe – polecam uwadze Mint.com czy Quicken.intuit.com. @PL:- - PS. Dla mnie największą wartość dodaną w bankowości (powiedzmy, że mobilnej) tworzy powiadamianie "online" tzn SMS-em o każdej operacji na koncie. Wiedza kiedy, gdzie i w jakim celu żona użyła karty jest bezcenna ;-) >>>>> jeszcze by się przydało, żeby można było zaakceptować lub odrzucić transakcję :-):-). @m.sadrak:- Zamiast korzystać z oprogr. OCR, jak w podanym przykładzie, fajnie byłoby korzystać z fotokodów. >>>>> bardzo fajny pomysł na nową funkcjonalność :-). @PL: - @m.sadrak "Myślę, że nim w Polsce bankowość mobilna zacznie wybiegać do przodu dobrze byłoby rozwiązać kwestię przelewów jednorazowych." Możesz rozwinąć myśl? Wydawało mi się, że w Polsce system przelewów (elixir i sorbnet) działają całkiem dobrze, szczególnie w porównaniu z innymi krajami nawet zachodnimi (w tym nawet USA) >>>>> tutaj chodziło przedmówcy o to, że w ramach bankowości mobilnej u części z banków można wykonywać tylko przelewy wcześniej już zdefiniowane – niektóre twierdzą, że jest to bezpieczniejsze rozwiązanie. W szczególności chodzi np. o kody autoryzacyjne przychodzące na ten sam telefon, z którego właśnie obsługujemy bankowość mobilną ;-).